La producción automotriz culminó la primera parte del año liderando el crecimiento industrial: trepó 20% i.a. en el acumulado a julio, mostrando el mayor nivel para el periodo en 9 años. Esto vino acompañado de un incremento tanto de la demanda externa (las exportaciones subieron 11% i.a.) como de la demanda interna (las ventas a concesionarios crecieron 13% i.a.). De todas formas, aún se encuentran en niveles bajos en términos históricos: las ventas a concesionarios están en niveles similares a las de 2019.

Pese a esto, las exportaciones dejaron de ser el principal impulso a la producción para darle paso al mercado interno, cuyo mayor impulso proviene de una búsqueda de sustitución de importaciones propiciada por la restricción al ingreso de unidades 0Km extranjeras.

El sector automotriz tiene un fuerte perfil exportador. Si bien en la actualidad hay regulaciones que incentivan a las ventas externas (por caso, el decreto de exportaciones incrementales), el ratio exportaciones/producción viene reduciéndose luego del máximo (73%) a principios de 2020.

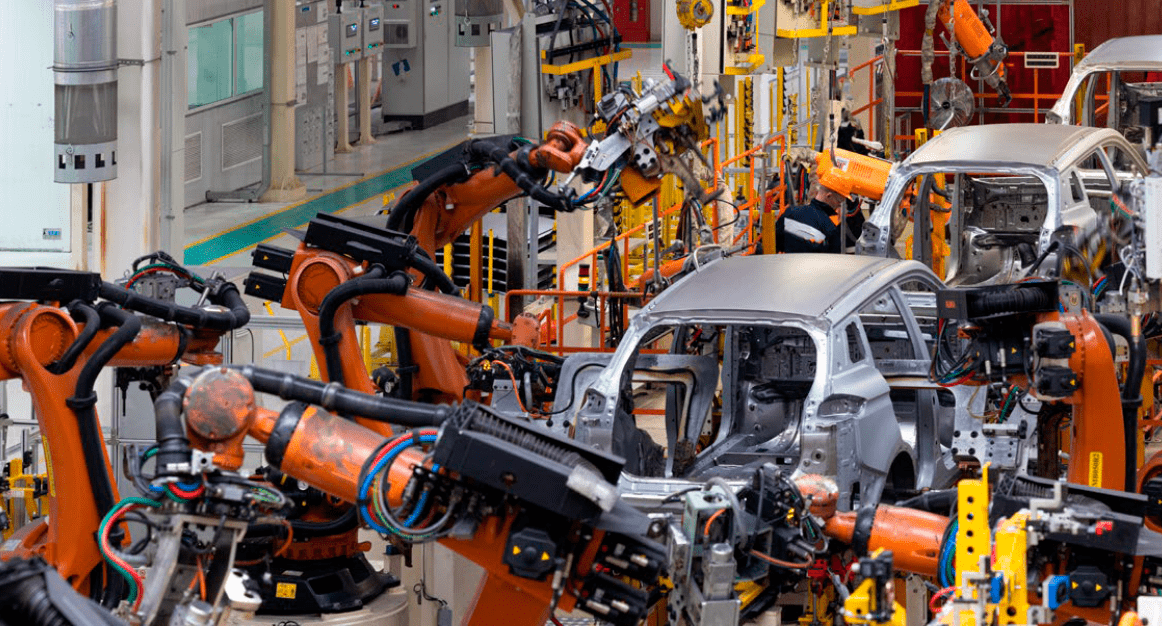

Breve coyuntura del sector en 2023

Según ADEFA, la producción nacional automotriz creció 20% i.a. en los primeros siete meses de 2023, registrando el mayor nivel para el periodo desde 2014. Al separar por segmento, se observa que subió tanto la producción de utilitarios (+16% i.a.) como de automóviles (+24% i.a.). En la misma línea, la producción de autopartes -medida por el Índice de Producción Manufacturero (IPI) de INDEC -también muestra una dinámica positiva: creció 1,3% i.a. en el primer semestre.

Parte de esta producción de vehículos fue destinada al mercado externo: las exportaciones crecieron hasta julio tanto para utilitarios (+9% i.a.) como para automóviles (+13% i.a.). En cuanto al mercado interno, las ventas a concesionarios también subieron (+13% i.a.).

No obstante, cabe destacar que, mientras las exportaciones se encuentran en niveles máximos desde 2015, las ventas a concesionarios están operando en niveles bajos en comparación a términos históricos (similares a los de 2019).

¿Qué hay detrás de estos números?

En lo que corresponde a la demanda interna, la compra de automóviles y comerciales livianos se vuelve una ventana de oportunidad para adelantar consumos o inversiones, tanto de familias como de empresas, ante un exceso de pesos en la mano, un fuerte cepo cambiario que impide el acceso al dólar oficial y tasas de interés que han tendido a ser negativas (represión financiera).

Además, las expectativas de devaluación y una brecha que persiste en niveles elevados son factores que operan en la misma dirección; sumado a una inflación que se acelera y agentes que buscan alternativas para que sus ingresos no pierdan valor real. En este sentido, el mercado interno conserva una demanda para el sector que se mantiene pujante.

También existen factores que consolidan una mayor demanda externa. La creciente especialización en la producción de utilitarios -principalmente pick-ups medianas- consolidan el perfil exportador del sector: en 2022 Argentina se posicionó como el cuarto mayor productor de pick-ups a nivel mundial y el principal de LATAM, según ADEFA. Además, se ubica dentro de la región como el principal proveedor de este segmento, abasteciendo al 50% del mercado de estos vehículos dentro de Latinoamérica.

En este sentido, existen determinadas políticas económicas que buscan incentivar a las ventas externas: (i) por un lado, existe un programa de exportaciones incrementales bajo el decreto 789/20, que se ha ido renovando con periodo base año 2020, en el que las empresas automotrices que exportan por encima de ese umbral pagan 0% de derechos de exportación; (ii) además, la implementación de la reciente ley 27.686 de inversiones para el sector automotriz/autopartista cuenta con incentivos fiscales para la producción de nuevos automóviles.

En este marco, en el periodo 2012-17, el share de exportaciones de utilitarios mostró un crecimiento sostenido -en línea con la mayor especialización-. No obstante, a partir de entonces encontró un techo en el 75%, reduciéndose paulatinamente hasta llegar a un 55% en la actualidad.

Impacto de restricciones a las importaciones

De todas maneras, cabe destacar que las crecientes restricciones a las importaciones (tales como las licencias o las SIRA) desincentivan la importación de automóviles finales, Por caso, el déficit comercial del sector en su totalidad alcanzó los USD 9.200 en 2022, explicado al interior por un déficit de autopartes y un superávit de automóviles.

Esto se puede observar con el número de patentamientos por origen del sector: según SIOMAA, mientras que la proporción de patentamientos importados-nacionales era aproximadamente un 70%-30% durante 2017-19, en la actualidad esta proporción llegó aproximadamente a un 35% de importados y 65% de nacionales.

El crecimiento de patentamientos de producción de origen nacional (y el aumento de las ventas a concesionarios) tiene como contracara que la relevancia del mercado externo como destino de la producción haya perdido fuerza recientemente. Así, el ratio Exportaciones/Producción alcanzó un pico a principios del 2020 (representando una proporción de 73%), mientras que en la actualidad alcanzó niveles inferiores, en torno al 57%.

En este sentido, las exportaciones dejaron de ser el principal impulso a la producción para darle paso al mercado interno, cuyo mayor impulso proviene de una búsqueda de sustitución de importaciones propiciada por la restricción al ingreso de unidades 0Km extranjeras.

Perspectivas

Si bien las cifras asociadas al sector automotriz arrojaron números positivos en lo que va del año, no hay que perder de vista que el sector cuenta con un share de patentamientos de origen nacional en niveles máximos, en parte logrado artificialmente por mayores restricciones a las importaciones, mientras que el ratio Exportaciones/Producción se encuentra en niveles bajos en contraste a los últimos años.

Estos dos factores son dos caras de la misma moneda: un comercio exterior que, mediante el cepo cambiario y las diversas restricciones al pago de importaciones se encuentra limitado en contraste a otros periodos.

De cara a 2024, las perspectivas del sector dependerán en gran medida del devenir de las restricciones cambiarias y la implementación de incentivos para profundizar el perfil exportador del sector. Si bien un levantamiento paulatino del cepo cambiario podría dar lugar a menores trabas para importar, el mercado interno podría encontrarse más débil ante el menor incentivo de una menor brecha cambiaria y un impacto de la devaluación en los ingresos reales; en este escenario, las exportaciones cobrarían relevancia para el dinamismo del sector.